Показатели эффективности использования имущества и. Эффективность использования имущества организации и пути ее повышения Показатель характеризующий эффективность использования имущества коэффициент

Анализ - важнейший инструмент воздействия на повышение эффективности использования имущества, приведения в действие резервов роста производительности труда, повышения качества продукции, услуг, снижения себестоимости, улучшения всех показателей производственно-хозяйственной деятельности предприятия.

На современном этапе развития народного хозяйства технические, экономические и социальные процессы тесно взаимосвязаны, взаимозависимы. Установление взаимосвязей, взаимозависимостей - наиболее важный момент анализа. Причинная связь опосредует все хозяйственные факты, явления, ситуации, процессы. Один и тот же фактор будучи причиной одного явления, часто выступает следствием другого. Выявление таких причинно следственных связей, степени из взаимного влияния на деятельность предприятия служит факторный анализ.

Факторный анализ позволяет выделить влияние тех или иных факторов на имущественный потенциал предприятия, развития социально-экономических технических процессов.

Технические приемы анализа позволяют облегчить и ускорить аналитическую работу по оценки имущества и обеспечивают рассмотрение различных факторов влияющих на деятельность предприятия во взаимосвязи. Выбор технических приемов определяется целью анализа и характером используемых источников.

Деятельность предприятия многогранна и характеризуется различными показателями. Результативность деятельности предприятия может оцениваться с помощью абсолютных и относительных показателей. Так, с помощью показателей первой группы можно проанализировать динамику показателей прибыли (балансовой, чистой, нераспределенной) за ряд лет. Вторая группа показателей практически не подвержена влиянию инфляции представляет собой различные соотношения прибыли и вложенного капитала (собственного, заемного) . Экономический смысл значений указанных показателей (их принято называть рентабельности) состоит в том, что они характеризуют прибыль, полученную с каждого рубля средств, вложенных в предприятие.

Анализируемые показатели необходимо организовать в таблицах, графиках, диаграммах, показывающих их динамику за определенные периоды, зависимость плановых и фактических данных.

В настоящее время возникла необходимость в анализе стоимости предприятия и объектов недвижимости. Оценка имущества предприятий имеет очень широкую область применения. Это приватизация государственной и муниципальной собственности, акционирование, сдача имущества в аренду и необходимость обоснования арендной платы при лизинговых операциях, продажа имущества всех форм собственности юридическим, российским, иностранным лицам, определения базы для налогообложения, определения уставного фонда, при акционировании или создании совместных предприятий, подготовка бизнес-плана развития и анализ производственной деятельности предприятия, страхование имущества и другие операции. Во всех перечисленных операциях фигурирует понятие - имущества предприятия.

Имущество предприятия - это то, чем оно владеет: основной капитал и оборотный капитал, выраженное в денежной форме и отраженное в самостоятельном балансе предприятия.

В процессе анализа может быть использована такая классификация имущества по категориям риска:

Минимальный риск - наличные денежные средства, легко реализуемые краткосрочные ценные бумаги;

Малый риск - дебиторская задолженность предприятия с устойчивым финансовым положением, запасы товаров материальной ценности, готовая продукция, пользующаяся спросом;

Средний риск - продукция производственно - технического назначения, незавершенное производство, расходы будущих периодов;

Высокий риск - дебиторские задолженности предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, неликвиды.

В промышленно развитых странах сложилось несколько подходов к оценке имущества предприятий.

Первый подход - имущественный. В его основе лежит оценка составляющих элементов имущества.

Второй подход включает в себя не только оценку имущественных элементов, но и предприятие в целом как единого функционирующего комплекса. Наиболее простым и доступным методом оценки имущества предприятия является имущественный подход. С помощью которого можно определить стоимость имущества. Более точно можно рассчитать стоимость имущества по величине нетто-активов, но с применением инфляционного баланса. Инфляционный баланс составляется по данным переоценки материальных активов предприятия. Техника этого метода заключается в определении стоимости имущества предприятия как суммы стоимости основных средств - нетто (А н) и оборотных средств, финансируемых из собственных источников, скорректированных на уровень инфляции (А и) С = А н + А и

Этот метод оценки имущества предприятия на основе нетто-активов в наибольшей мере подвергается критике с позиции теории и связи с его обобщенностью и упрощенностью, но одновременно чаще всего применяется на практике.

Наиболее точной, по мнению практиков, считается оценка предприятий по методу внутренней стоимости. В этом случае имущество разделяется на группы - основной капитал, запасы, денежные активы и пассивы. В свою очередь группы подразделяются на подгруппы - оборудование, векселя, акции и т.д. На основании полученных оценок проводится экономический анализ эффективности использования имущества, главным образом его рентабельности. Что дает ключ к определению финансовых возможностей предприятия.

Существует и используется система показателей эффективности деятельности, среди них коэффициент рентабельности активов (имущества):

Где Р а - коэффициент рентабельности активов (имущества); П - прибыль в распоряжении предприятия (фр. №2); А с - средняя величина активов.

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

В аналитических целях определяется как рентабельность всей совокупности активов, так и рентабельность текущих активов.

![]()

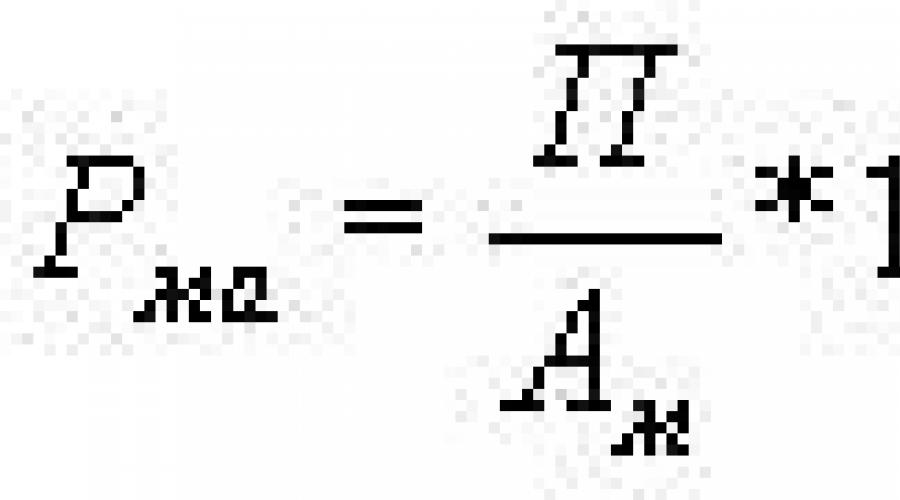

Где Р ма - рентабельность текущих активов; А м - средняя величина текущих активов (расчетно по данным баланса).

Необходимо отметить, что анализ расчетных коэффициентов рентабельности имеет практическую полезность лишь в том случае, если полученные показатели сопоставляются с данными предыдущих лет или аналогичными допустимой величине того или иного показателя рентабельности в нашей стране не публикуется, единственной базой для сравнения является информация о величине показателей за предыдущие годы.

Существует взаимосвязь между показателями рентабельности имущества, оборачиваемостью активов и рентабельности реализованной продукции, которая может быть представлена в виде формулы:

Где О а - оборачиваемость активов; Р - рентабельность реализованной продукции.

Где В - выручка от реализации.

Иными словами, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля чистой прибыли в выручке от реализации. Оборачиваемость активов от объема реализации и средней величины активов.

ЗАКЛЮЧЕНИЕ

В настоящих условиях для большинства хозяйствующих субъектов характерна реактивная форма управления финансами, то есть принятие управленческих решений как реакция на текущие проблемы. Такая форма управления порождает ряд противоречий между интересами предприятия и фискальными интересами государства; ценой денег и рентабельностью производства; интересами производства и финансовой службы. Таким образом, одной из основных задач деятельности предприятия является переход к управлению финансами на основе анализа и оценки его финансово-хозяйственной деятельности с учетом поставленных стратегических целей деятельности хозяйствующего субъекта и поиска путей их достижения.

Значение оценки финансово-хозяйственной деятельности в системе управления велико, так как именно она является базой, на которой строится разработка финансовой политики и стратегии предприятия. Ведущее преобразование учета и переход к международным стандартам финансовой отчетности вновь вернула к жизни один из важнейших элементов управленческой работы - финансовый анализ. Но современные условия обусловили необходимость коренных изменений в методологии и методике оценки финансово-хозяйственной деятельности предприятия.

Коммерческие организации работают в условиях неопределенности и повышенного риска. С одной стороны, они завоевали право свободно распоряжаться собственными средствами, самостоятельно заключать контракты, договора и сделки на внутреннем и внешнем рынке, что заставило предприятия самостоятельно заниматься проблемами поиска надежных партнеров и умения качественно оценивать их финансовую устойчивость и платежеспособность.

С другой стороны, предприятия с большим интересом стали относиться к оценке собственных возможностей:

Могут ли они отвечать по своим обязательствам;

Эффективно ли используют имущество;

Рационально ли формируется капитал;

Окупаются ли вложенные в активы средства;

Целесообразно ли расходуется чистая прибыль и другие.

Для того чтобы квалифицированно отвечать на эти вопросы, работники финансовых служб должны обладать знаниями по методике финансового анализа.

Основным итоговым финансовым документом предприятия является бухгалтерский баланс. Он позволяет оценить финансовое состояние предприятия, проанализировать наличие, размещение и использование ресурсов, определить уровень финансовой устойчивости предприятия и ликвидность баланса.

Для анализа эффективности производства и финансового состояния предприятия используются различные методы и показатели. Прежде всего, это система показателей, характеризующая эффективность использования ресурсов, их отдачу; показатели рентабельности; показатели, отражающие рыночную, предпринимательскую активность предприятия система показателей платежеспособности и финансовой устойчивости предприятия.

ГЛОССАРИЙ

Активы - статьи баланса, отражающие состав и размещение хозяйственных средств предприятия (основного и оборотного капитала) в денежной оценке на определенную дату.

Экономический эффект - абсолютный показатель, характеризующий результата деятельности в денежной оценке. Он может выражаться в дополнительной сумме продаж, валового или чистого дохода, чистой прибыли, денежного потока.

Экономическая эффективность - относительный показатель, характеризующий соотношение между результатами и затратами, произведенными для достижения этих результатов.

СПИСОК ЛИТЕРАТУРЫ

1. Федеральный закон РФ «О бухгалтерском учёте» от 21 ноября 1996 г., № 129-ФЗ // Собрание законодательства РФ, 1996, № 48, ст. 5369

2. Приказ Министерства финансов РФ «О формах бухгалтерской отчётности организаций» от 22 июля 2003 г., № 67н // Финансовая газета, 2003, № 33

3. Анализ и диагностика финансово-хозяйственной деятельности предприятий: учебник для студентов вузов, обуч. по спец. «Экономика и управление на предприятии» / Российская экономическая академия им. Г.В. Плеханова; под ред. В.Я. Позднякова. - М.: Инфра-М, 2008. - 616 с.

4. Анализ и диагностика финансово-хозяйственной деятельности предприятий: учебник / Под ред. проф. В.Я. Позднякова. - М.: ИНФРА-М, 2008. - 617 с.

5. Анализ финансовой отчетности: учебник для студентов вузов, обуч. по спец. «Бух. учет, анализ и аудит» / под. ред. М.А. Вахрушиной, Н.С. Пласковой. - М.: Вузовский учебник, 2008. - 366 с.

6. Анализ финансовой отчетности: Учебник / Под ред. М.А. Бахрушиной, Н.С. Пласковой. - М.: Вузовский учебник, 2008. - 367 с.

7. Бурцев В. Анализ финансовой отчетности // Аудит и налогообложение, 2006, № 1. - с. 32-37

8. Бурцев В. Анализ финансовой отчетности // Аудит и налогообложение, 2006, № 2. - с. 40-42

9. Вахрушина М. А. Управленческий анализ: учебное пособие для студентов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». - 4-е изд., перераб. - М.: Омега-М, 2007. - 399 с.

10. Донцова Л. В., Никифорова Н. А. Анализ финансовой отчётности: учебник. - 4-е изд. перераб. и доп. - М.: Издательство «Дело и сервис», 2008. - 368 с.

11. Донцова Л. В., Никифорова Н. А. Анализ финансовой отчётности: учебник для студентов вузов, обуч. по спец. «Бухгалтерский учёт, анализ и аудит» и др. эконом. спец. - 6-е изд., перераб. и доп. - М.: Дело и Сервис, 2008. - 359 с.

12. Донцова Л. В., Никифорова Н. А. Анализ финансовой отчетности: практикум, учебник для студентов вузов, обуч. по спец. «Финансы и кредит», «Налоги и налогообложение». - 3-е изд., перераб. - М.: Дело и Сервис, 2008. -142 с.

13. Канке А. А., Кошевая И. П. Анализ финансово-хозяйственной деятельности: учебное пособие для студентов учреждений сред. проф. Образования. - 2-е изд., испр. и доп. - М.: Форум: Инфра-М, 2007. - 287 с.

14. Когденко В. Г. Экономический анализ: учебное пособие для студентов вузов. - М.: ЮНИТИ, 2006. - 390 с.

15. От первичных документов к бухгалтерской отчётности 2009 / под ред. В.М. Власовой. - 4-е изд., перераб. и доп. - М.: Эксмо, 2009. - 432 с.

16. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: учебник. - 3-е изд., перераб. и доп. - М.: Инфра-М, 2006. - 424 с.

17. Свиридова Н. В. Оценка финансового состояния организаций в условиях применения МСФО // Финансы: ежемесячный теоретический и научно-практический журнал, 2007, № 2. - с. 67-68

18. Седова Е. И. Анализ бухгалтерской (финансовой) отчетности. Оценка структуры имущества предприятия и источников его формирования // Консультант бухгалтера, 2006, № 11. - с. 9-17

19. Седова Е. И. Бухгалтерская (финансовая) отчетность - информационная база финансового анализа // Консультант бухгалтера, 2006, № 10. - с. 23-36

20. Селезнева Н. Н., Ионова А. Ф. Анализ финансовой отчетности организации: учебное пособие для студентов вузов, обуч. по спец. «Бух. учет, анализ и аудит». - 3-е изд., перераб. и доп. - М.: ЮНИТИ, 2007. - 583с.

21. Скамай Л. Г., Труюочкина М. И. Экономический анализ деятельности предприятия: учебник для студентов вузов, обуч. по спец. «Менеджмент организации». - М.: Инфра-М, 2006. - 295 с.

22. Соколова Н. А., Каверина О. Д. Управленческий анализ: учебное пособие для студентов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». - 4-е изд., перераб. - М.: Бухгалтерский учёт, 2007. - 183 с.

23. Теория экономического анализа: учебное пособие для вузов / под. ред. Р.П. Казаковой, С.В. Казакова. - М: Инфра-М, 2008. - 238 с.

24. Чечевицина Л. Н., Чуев И. Н. Анализ финансово-хозяйственной деятельности: учебное пособие для вузов. - 3-е изд., доп. и перераб. - Ростов-на-Дону: Феникс, 2006. - 379с.

25. Шеремет А. Д. Комплексный анализ хозяйственной деятельности: учебник для студентов вузов, обуч. по спец. «Бухгалтерский учет, анализ и аудит». - доп. и испр. - М.: ИНФРА-М, 2008. - 415 с.

Для оценки эффективности использования ресурсов, потребленных в процессе производственной деятельности, применяются показатели рентабельности.

Показатели рентабельности характеризуют относительную доходность или прибыльность различных направлений деятельности предприятия. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, так как их величина показывает соотношение эффекта с наличными или использованными ресурсами. Показатели измеряются в относительных величинах (процентах, коэффициентах).

Показатели рентабельности объединяют в несколько групп:

Показатели, характеризующие рентабельность издержек производства;

Показатели, характеризующие рентабельность продаж;

Показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе прибыли от продаж, прибыли до налогообложения, чистой прибыли по данным формы № 2 бухгалтерской отчетности.

1. Рентабельность затрат (R З) характеризуется отношением прибыли от продажи продукции (П Р) к полной себестоимости реализованной продукции (С П), %:

R З = (П Р / С П) 100 %, или [П р / (С р + Р у + Р к)] × 100 %

Коэффициент показывает уровень прибыли на 1 рубль затраченных средств. Рассчитывается в целом по предприятию, отдельным его подразделениям и видам продукции (услуг).

2. Рентабельность продаж (R П) измеряется отношением прибыли к объему продаж. Объем продаж выражается показателем выручки от реализации продукции за минусом НДС. акцизов и аналогичных обязательных платежей.

В зависимости от показателя прибыли различают рентабельность продаж:

· как отношение прибыли от продажи продукции (П р) к выручке от продажи (R пр), %

R пр = (П р / В р) × 100 %;

· как отношение налогооблагаемой прибыли (П н) к выручке от продажи продукции (работ, услуг) (R н), %

R н = (П н / В р ) × 100 %;

· как отношение чистой прибыли (П ч) к выручке от продажи продукции (работ, услуг) (R ч), %

R ч = (П ч / В р) × 100 %.

Рентабельность продаж характеризует эффективность предпринимательской деятельности: показывает, сколько получено прибыли с рубля продаж. Рассчитывается в целом по предприятию, отдельным видам продукции (услуг).

3. Коэффициенты рентабельности капитала исчисляются отношением величины прибыли к среднегодовой величине капитала и его составных частей.

При расчете коэффициентов используется налогооблагаемая прибыль (П н) и чистая прибыль (П ч).

В зависимости от вида капитала различают показатели рентабельности:

· Рентабельность всего имущества (R и ) – как отношение налогооблагаемой прибыли предприятия к среднегодовой стоимости имущества предприятия, %

R и = (П н / И) × 100 %,

где: И – среднегодовая стоимость имущества предприятия, определяемая по данным актива баланса как среднеарифметическая величина на начало и конец анализируемого периода, руб.:

И = (ВБ н + ВБ к) / 2,

где: ВБ н, ВБ к – валюта баланса (общая стоимость имущества) соответственно на начало и конец отчетного периода, которая равна сумме итогов раздела 1 и 2 актива баланса.

Коэффициент показывает, сколько денежных единиц прибыли получено предприятием с единицы стоимости имущества (активов) независимо от источников привлечения средств.

· Рентабельность собственного капитала (R ск) исчисляется как отношение чистой прибыли к среднегодовой стоимости собственного (акционерного) капитала, %:

R ск = (П н / СК) × 100 %;

где: СК – среднегодовая стоимость собственного капитала, определяемая как среднеарифметический итог собственных источников средств предприятия (итог 3 раздела пассива баланса) на начало и конец анализируемого периода, руб.:

СК = (СК н + СК к) / 2.

Коэффициент играет важную роль при оценке уровня котировки акций акционерных компаний на бирже.

Рентабельность имущества отличается от рентабельности собственного капитала, так как в первом случае оцениваются все источники финансирования, включая внешние, а во втором – лишь собственные.

Если заемные средства приносят больше прибыли, чем уплата процентов за этот заемный капитал, то разница может быть использована для повышения отдачи собственного капитала. Однако в том случае, если рентабельность активов меньше, чем проценты, уплачиваемые на заемные средства, влияние привлеченных средств на деятельность предприятия должно оцениваться отрицательно.

Анализ показателей рентабельности проводится на основе данных бухгалтерской отчетности (формы № 1, 2) с помощью аналитической таблицы 4.

Данные таблицы 4 позволяют сделать следующие выводы.

В целом по предприятию наблюдается улучшение в использования имущества. С каждого рубля, вложенного в активы, предприятие получило в отчетном году прибыли больше, чем в предыдущем периоде. Если в прошлом году каждый вложенный в имущество рубль приносил 0,5 коп. прибыли, то в отчетном году – 1,3 коп.

Рентабельность собственного капитала за отчетный период снизилась на 1,52 процентных пункта. Также снизились практически все показатели рентабельности продаж. Причиной отрицательных сдвигов в уровне рентабельности стала убыточная деятельность предприятия в отчетном году.

Таблица 4 –Динамика коэффициентов рентабельности

Снижение показателей рентабельности может означать падение спроса на продукцию, снижение их конкурентоспособности.

На уровень и динамику показателей рентабельности оказывают влияние факторы, формирующие прибыль предприятия: объем выпуска, цена, качество и структура продукции, затраты на производство и реализацию продукции.

Факторный анализ показателей рентабельности предполагает использование различных моделей.

С помощью метода цепных подстановок определяется влияние изменений рентабельности продаж за счет факторов изменения выручки от продажи продукции (оказания услуг) и себестоимости. Исходные данные для факторного анализа изменения рентабельности продаж приведены в таблице 4.

Как видим, основная деятельность организации в отчетном году была рентабельной. Однако по сравнению с прошлым годом показатель рентабельности продаж, рассчитанный по прибыли от продаж, снизился на 0,21 процентных пункта и составил 4,46 %. На это отклонение оказали влияние два фактора: изменение объема оказанных услуг и выполненных работ и их себестоимости.

Для выявления количественного влияния каждого фактора на конечный результат необходимо вычислить условный показатель рентабельности при отчетной выручке от продажи (В р1) и базисной себестоимости (С п0):

R усл. = (В р1 – С п0) / В р1 × 100 = (261586 – 206969) / 261586 ×100 = 20,88 %.

1. Влияние фактора изменения объема продаж на уровень рентабельности продаж:

R пр1 = R усл. – R пр0 = 20,88 – 4,67 = 16,21 %.

2. Влияние фактора изменения себестоимости на уровень рентабельности продаж:

R пр2 = R пр1 - R усл. = 4,46 – 20,88 = - 16,42 %.

3. Сумма факторных отклонений дает общее изменение рентабельности продаж за период:

R = R пр1 + R пр2 = 16,21 + (- 16,42) = - 0,21 %.

Результаты факторного анализа показали, что повышение себестоимости единицы оказанной услуги оказало на уровень рентабельности наибольшее влияние, чем рост объема оказанных услуг.

Существует взаимосвязь между показателями рентабельности активов, оборачиваемостью активов и рентабельностью продаж, которую можно получить моделированием коэффициента рентабельности имущества по факторным зависимостям.

Рентабельность имущества определяется формулой:

R и = (П н / И) × 100 %.

Элементы данной формулы разделим на одну величину – выручку от продажи, получим:

где: П н / В р × 100 % = R пр – рентабельность продаж;

В р / И = К и – показатель, характеризующий оборачиваемость имущества (активов), или коэффициент ресурсоотдачи.

Получим формулу, которая отражает взаимосвязь между показателями отдачи капитала и его оборачиваемости:

R и = R пр × К и.

Иными словами, доходность капитала равна произведению рентабельности продаж и оборачиваемости капитала.

Рентабельность имущества может повышаться при неизменной рентабельности продаж путем ускорения оборачиваемости активов (ресурсоотдачи). И, наоборот, при неизменной ресурсоотдаче рентабельность имущества может расти за счет увеличения рентабельности продаж.

Таким образом, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств и от того, какова доля прибыли в выручке от продажи.

Полученная формула прямо указывает пути повышения рентабельности капитала: при низкой рентабельности продаж необходимо стремиться к ускорению оборота производственных активов. В свою очередь, оборачиваемость активов зависит от того, насколько рациональна структура имущества, имеются ли сверхнормативные запасы, просроченная дебиторская и кредиторская задолженности и пр.

Для оценки факторов, влияющих на изменение рентабельности имущества, используются данные таблицы 5.

Таблица 5 –Исходные данные для факторного анализа рентабельности активов организации

С помощью метода цепных подстановок определяется влияние изменения факторов на рентабельность активов.

1. Влияние изменения рентабельности оказываемых услуг:

R и1 = (R пр1 – R пр0) × К и0 = (1,39 – 0,64) × 0,756 = 0,567 %.

2. Влияние изменения оборачиваемости имущества (активов):

R и2 = (К и1 – К и0) × R пр1 = (0,92 – 0,756) × 1,39 = 0,228 %.

Общая сумма влияния двух факторов составляет:

0,567 + 0,228 = 0,79 %

Таким образом, прибыль, полученная в результате основной деятельности, привела к росту уровня рентабельности имущества МУП «Энгельс-Водоканал» на 0,567 %. Ускорение оборачиваемости всех его средств также способствовало повышению уровня рентабельности активов.

Аналогично выполненным расчетам устанавливается влияние факторов на изменение рентабельности собственного капитала.

Для оценки устойчивости экономического роста предприятия сопоставляют темпы изменения суммы прибыли, объема продаж и величины активов (капитала).

Оптимальным является следующее соотношение:

Т П > Т ВР > Т И > 100%

где: Т П, Т ВР, Т И – соответственно темпы изменения суммы прибыли (до налогообложения), выручки от продажи, стоимости имущества (активов).

Это соотношение означает:

1. прибыль увеличивается более высокими темпами, чем объем продаж продукции, что свидетельствует об относительном снижении издержек производства и обращения;

2. объем продаж возрастает более высокими темпами, чем активы (капитал) предприятия, то есть ресурсы предприятия используются более эффективно;

3. экономический потенциал предприятия возрастает по сравнению с предыдущим периодом.

Рассмотренное соотношение в мировой практике получило название «золотое правило экономики предприятия».однако возможны и отклонения от этой идеальной зависимости, в частности, если деятельность предприятия требует значительных вложений средств, которые могут окупиться и принести выгоду лишь в более или менее длительной перспективе. Тогда эти отклонения не следует рассматривать как негативные.

Рассмотрим темпы изменения этих показателей в отчетном году по сравнению с прошлым годом по данным МУП «Энгельс-Водоканал» (таблица 6).

Таблица 6 – Экономические показатели и темпы их роста

Как видно из приведенных данных, в отчетном году по сравнению с прошлым годом прирост суммы прибыли на 158,8 % сопровождался ростом объема продаж на 20,5 % и снижением стоимости имущества на 1,0 %.

Таким образом, темп роста бухгалтерской прибыли превысил темп роста выручки от оказания услуг. Выручка от оказания услуг, в свою очередь, превысила темп роста стоимости активов предприятия, то есть сложилось оптимальное соотношение (в %): 258,8 > 120,5 > 99,0 > 100%.

Дальнейшее развитие предприятия во многом зависит от обновления материально-технической базы, что позволит увеличить объем оказываемых услуг, улучшить их качество.

Имущество предприятия представлено как основными, так и оборотными средствами.

В условиях рыночной экономики и конкуренции успешно функционируют те производители, которые эффективно используют свои ресурсы, в частности основные средства производства. От интенсивности и эффективности использования основных средств зависит доходность капитала и многие показатели деятельности предприятия.

Для оценки эффективного использования имущества предприятия рассчитывают показатели рентабельности. Основным принципом расчета этих показателей эффективности является сопоставление определенных видов прибыли с объемами продаж и производства, используемыми ресурсами.

Наиболее важными финансовыми коэффициентами рентабельности являются: общая рентабельность предприятия (активов), рентабельность продаж.

Для дальнейшего анализа эффективности деятельности предприятия составим таблицу, где рассчитаем общую рентабельность, рентабельность продаж, фондоотдачу, фондоемкость, выручку.

Некоторые, уже рассчитанные данные возьмем из таблицы №1,2,34

Показатели эффективности использования основных средств Таблица №5

|

Показатель |

Отклонение (+,-) 2008 От 2009 |

Темп роста, % |

Отклонение (+,-) 2009 От 2010 |

Темп роста, % |

|||

|

Выручка от реализации продукции, руб. |

|||||||

|

Прибыль от продаж, руб. |

|||||||

|

Среднегодовая стоимость основных средств, руб. |

|||||||

|

Фондоотдача, руб. |

|||||||

|

Фондоемкость, руб. |

|||||||

|

Фондорентабельность, % |

|||||||

|

Рентабельность продаж, % |

Для обобщающей характеристики эффективности использования основных средств служат следующие показатели:

фондорентабельность (отношение прибыли от основной деятельности к среднегодовой стоимости основных средств);

фондоемкость (отношение среднегодовой стоимости основных средств к выручке от реализации продукции);

фондоотдача (отношение выручки от реализации продукции к среднегодовой стоимости основных средств);

относительная экономия основных средств (ОЭ):

ОЭ = ОФ- (ОФх)

где N - объем выпуска продукции в отчетном и базисном периодах соответственно;

ОФ - стоимость основных средств в отчетном и базисном периодах соответственно.

Как свидетельствуют данные таблицы 5, фондоотдача в 2009 году по сравнению с 2008 годом увеличилась на 0,02 руб., что является благоприятным для предприятия. В следующем периоде (2010 году) данный показатель так же повысился на 0,02 руб. Повышение данного показателя объясняется равномерным темпом роста среднегодовой стоимости основных средств

На величину и динамику фондоотдачи и фондоемкости влияют различные факторы, зависящие и не зависящие от предприятия. Величина фондоотдачи зависит от объема выпуска или реализации продукции, удельного веса машин и оборудования в общей стоимости основных фондов.

На величину фондоотдачи в целом влияют два фактора:

изменение стоимости основных фондов в целом и по группам;

изменение эффективности их использования.

Показатель фондорентабельности снижался в 2009 году по сравнению с 2008 годом, но в 2010 году повысился, по сравнению с 2009 году на 0,79%.

Таким образом, показатели, представленные в таблице 5, свидетельствуют о повышении эффективности использования основных средств предприятия.

Для анализа деловой активности предприятия используют две группы показателей: общие показатели оборачиваемости и показатели управления активами.

При расчете данных показателей оборачиваемость средств, вложенных в имущество предприятия, оценивается: а) скоростью оборота, т. е. количеством оборотов, которое делают за анализируемый период капитал предприятия или его составляющие; б) периодом оборота - средним сроком, за который возвращаются в хозяйственную деятельность предприятия денежные средства, вложенные в производственно-коммерческие операции.

Для более детального анализа деловой активности рассмотрим систему относительных показателей (таблица 6), которые показывают эффективность использования ресурсов (имущества) предприятия.

Коэффициент общей оборачиваемости капитала рассчитывается как отношение выручки от продажи к среднегодовой стоимости активов и показывает эффективность использования имущества. Он отражает скорость оборота.

Коэффициент оборачиваемости оборотных средств показывает скорость оборота всех оборотных средств предприятия (как материальных, так и денежных) и рассчитывается как отношение выручки от продажи к среднегодовой стоимости оборотных активов.

Коэффициент отдачи собственного капитала показывает скорость оборота собственного капитала. Он рассчитывается как отношение выручки от продажи к средней стоимости собственного капитала.

Оборачиваемость материальных средств (запасов) рассчитывается как отношение средней стоимости запасов к выручки от продажи, умноженному на отчетный период в днях. Она показывает за сколько в среднем дней оборачиваются запасы в анализируемом периоде.

Оборачиваемость денежных средств показывает срок оборота денежных средств и рассчитывается как отношение средней стоимости денежных средств к выручке от продажи, умноженному на отчетный период в днях.

Показатели деловой активности филиала Таблица №6

|

Показатели |

Отклонение (+;-) |

||||

|

Общие показатели оборачиваемости |

|||||

|

Коэффициент общей оборачиваемости (обороты) |

|||||

|

Продолжительность одного оборота (дни) |

|||||

|

Коэффициент оборачиваемости оборотных средств (обороты) |

|||||

|

Продолжительность одного оборота оборотных средств (дни) |

|||||

|

Коэффициент отдачи собственного капитала (обороты) |

|||||

|

Показатели управления активами давления активами |

|||||

|

0борачиваемость запасов (дни) |

|||||

|

Оборачиваемость денежных средств (дни) |

Коэффициент отдачи собственного капитала уменьшается с каждым годом. Следовательно, снизилась скорость его оборота, что не положительно сказывается на деятельности предприятия.

Повышение коэффициента общей оборачиваемости. Это говорит о том, что на предприятии убыстряется скорость совершения полного цикла производства и обращения, приносящего прибыль.

Чем выше показатель оборачиваемости запасов, тем меньше затоваривание, тем быстрее можно погашать долги. За анализируемый период он не снижается.

Коэффициент отдачи собственного капитала сократился пункта, следовательно, скорость его оборота снизилась.

На длительность нахождения средств в обороте оказывают влияние разные внешние и внутренние факторы:

К внешним факторам относятся:

отраслевая принадлежность;

сфера деятельности организации;

масштаб деятельности организации;

влияние инфляционных процессов;

характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

эффективность стратегии управления активами;

ценовая политика организации;

методика оценки товарно-материальных ценностей и запасов.

Таким образом, можно сделать вывод, что финансовое положение предприятия зависит от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. И предприятию необходимо принимать меры, направленные на дальнейшее ускорение оборачиваемости средств и повышение ресурсоотдачи.

Рынок предъявляет определенные требования к субъектам хозяйствования в плане организации и реализации того или иного вида бизнеса. Динамичность рыночных отношений обусловливает принятие неординарных решений, связанных с финансовыми результатами деятельности.

Для оценки уровня эффективности работы получаемый результат -прибыль -сопоставляется с затратами или с используемыми ресурсами. Рентабельность характеризует степень доходности, выгодности и прибыльности. Соизмерение прибыли с затратами или ресурсами характеризует рентабельность. Рентабельность есть относительный показатель, который обладает свойством сравнимости, а, следовательно, может использоваться при сравнении различных субъектов хозяйствования. Показатели рентабельности позволяют оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в активы.

Выделяют показатели рентабельности, используемые для оценки эффективности применяемых в производственной, коммерческой и иной деятельности авансированных ресурсов и затрат, и показатели, на основе которых определяют доходность и эффективность использования имущества.

Оценочным показателем производственно-хозяйственной деятельности субъекта хозяйствования является рентабельность продаж. Она отражает уровень спроса на продукцию, работы и услуги, т. е. насколько правильно субъект хозяйствования определил товарный ассортимент и товарную стратегию. Рентабельность продаж характеризует отношение прибыли к величине выручки от реализации продукции (работ, услуг), выраженное в процентах:

Rпродаж = Пч/ Vpп x 100%,

где Пч -чистая прибыль,

Vpn -объем реализованной продукции, работ, услуг.

Одним из условий процветания фирм является расширение рынка сбыта продукции за счет снижения цены на реализуемые товары. Однако данный процесс не сопровождается снижением цен на потребляемые ресурсы, роль дефлятора цены в формировании доходности понижается. Это переключает сферу усилий руководства на контроль за внутренними факторами роста прибыли, снижением материалоемкости, трудоемкости, повышением фондоотдачи основных фондов и изменение объема, качества и структуры продукции, на уровень организации и управления, на структуру капитала и его источников, на прибыль по видам деятельности и ее использования.

Фирма может выпускать несколько видов продукции. Чтобы определить влияние рентабельности отдельных изделий на общую рентабельность продукции, необходимо:

Определить удельный вес каждого вида продукции в объеме реализации;

Определить величину влияния рентабельности отдельных изделий на ее среднюю величину;

Для этого необходимо значение индивидуальной рентабельности умножить на долю изделий в общем объеме реализованной продукции:

Rпродаж =Σ i=1 n R i *q i

где Ri-рентабельность i-ro вида изделия;

q i - доля i-ro вида продукции в общем объеме реализации;

n-количество выпускаемых изделий.

Рентабельность капитала характеризует величину прибыли с каждого вложенного рубля средства фирмы.

Основными показателями рентабельности капитала являются:

Рентабельность активов (имущества);

Рентабельность текущих активов;

Рентабельность инвестиций;

Рентабельность собственного капитала.

Рентабельность имущества = Прибыль в распоряжении фирмы/ Средняя величина активов х 100 %.

Рентабельность имущества показывает, сколько единиц прибыли получено с единицы стоимости активов независимо от источника привлечения средств.

Под прибылью в распоряжении фирмы понимают прибыль, остающуюся после оплаты налогов и погашения расходов, относимых на чистую прибыль:

Рентабельность текущих активов = Прибыль в распоряжении фирмы / Средняя величина текущих активов х 100 %.

Для фирм, работающих на правах акционерных обществ, основным показателем оценки степени доходности вложенных капиталов принято считать отношение чистой прибыли (Пч), балансовой (Пб) или в распоряжении фирмы (П р.п.) к источникам собственного капитала:

Рентабельность собственного капитала = Пб, (Пч) или Пр.п./ Источники собственных средств х 100 %.

Данный показатель характеризует величину прибыли на 1 рубль собственных средств. Коэффициент рентабельности собственного капитала играет важную роль при оценке уровня котировки акций на бирже.

Разница между показателями рентабельности всех активов и собственного капитала обусловлена привлечением внешних источников финансирования. Если заемные средства приносят большие прибыли, чем уплата процентов на этот заемный капитал, то разница может быть использована для повышения отдачи собственного капитала. Однако в том случае, если рентабельность активов меньше, чем проценты, уплачиваемые на заемные средства, влияние привлеченных средств на деятельность фирмы должно быть оценено отрицательно:

Rинв = Пб (Пч) / Источники инвестиционных средств.

Анализ буквально означает расчленение, разложение изучаемого объекта на части, элементы, на внутренние присущие этому объекту составляющие.

Анализом в более широком смысле занимается теория эк. анализа; в профессиональном - эк. анализ хозяйственно-финансовой деятельности в соответствующих отраслях: в промышленности, сельском хозяйстве, строительстве, общественном питании и сфере социально-бытовых услуг.

Анализ - важнейший инструмент воздействия на повышение эффективности использования имущества, приведения в действие резервов роста производительности труда, повышения качества продукции, услуг, снижения себестоимости, улучшения всех показателей производственно-хозяйственной деятельности предприятия.

На современном этапе развития народного хозяйства технические, экономические и социальные процессы тесно взаимосвязаны, взаимозависимы. Установление взаимосвязей, взаимозависимостей - наиболее важный момент анализа. Причинная связь опосредует все хозяйственные факты, явления, ситуации, процессы. Один и тот же фактор будучи причиной одного явления, часто выступает следствием другого. Выявление таких причинно следственных связей, степени из взаимного влияния на деятельность предприятия служит факторный анализ.

Факторный анализ позволяет выделить влияние тех или иных факторов на имущественный потенциал предприятия, развития социально-экономических технических процессов.

Технические приемы анализа позволяют облегчить и ускорить аналитическую работу по оценки имущества и обеспечивают рассмотрение различных факторов влияющих на деятельность предприятия во взаимосвязи. Выбор технических приемов определяется целью анализа и характером используемых источников.

Деятельность предприятия многогранна и характеризуется различными показателями. Результативность деятельности предприятия может оцениваться с помощью абсолютных и относительных показателей. Так, с помощью показателей первой группы можно проанализировать динамику показателей прибыли (балансовой, чистой, нераспределенной) за ряд лет. Вторая группа показателей практически не подвержена влиянию инфляции представляет собой различные соотношения прибыли и вложенного капитала (собственного, заемного). Экономический смысл значений указанных показателей (их принято называть рентабельности) состоит в том, что они характеризуют прибыль, полученную с каждого рубля средств, вложенных в предприятие.

Анализируемые показатели необходимо организовать в таблицах, графиках, диаграммах, показывающих их динамику за определенные периоды, зависимость новых и фактических данных.

В настоящее время возникла необходимость в анализе стоимости предприятия и объектов недвижимости. Оценка имущества предприятий имеет очень широкую область применения. Это приватизация государственной и муниципальной собственности, акционирование, сдача имущества в аренду и необходимость обоснования арендной платы при лизинговых операциях, продажа имущества всех форм собственности юридическим, российским, иностранным лицам, определения базы для налогообложения, определения уставного фонда, при акционировании или создании совместных предприятий, подготовка бизнес-а развития и анализ производственной деятельности предприятия, страхование имущества и другие операции. Во всех перечисленных операциях фигурирует понятие - имущества предприятия.

Оценка эффективности деятельности предприятия. При рассмотрении показателей оценки текущей производственной деятельности следует исходить, с одной стороны, из оценки увеличения производительной силы труда (технический аспект), и с другой - как это сказывается на общих результатах производства. Первый аспект оценивается с помощью таких показателей, как:

- - продуктивность работы предприятия равной отношению объема произведенной продукции к массе привлеченных ресурсов;

- - продуктивность материала равной отношению объема продукции к затраченным материалам;

- - продуктивность оборудования равна отношению объему продукции к затраченным машино-часам;

- - производительность труда - отношение объема продукции к затраченным рабочим часам.

Второй аспект деятельности также оценивается рядом показателей. Важнейшими из них являются: объем товарной продукции, уровень издержек производства, качество продукции, производительность труда. Объем товарной продукции характеризует возможности производственной деятельности. Он показывает объем продукции предприятия, готовой для реализации за пределы предприятия и определяется как произведение цены предприятия одной единицы продукции на количество произведенных единиц данной продукции. Уровень издержек производства характеризует степень развития производственной базы, уровень прогрессивности организации производства и труда, его техническую оснащенность. Снижение уровня издержек производства является важнейшим условием повышения конкурентоспособности продукции и получения большей прибыли. Важным показателем, эффективности работы производственных служб является качество выпускаемой продукции. Рост качества продукции -- одно из условий повышения цены изделия, что ведет к увеличению дохода и повышению ее конкурентоспособности. Показатели качества различны для видов продукции разного потребительного назначения.

Показателем, характеризующим уровень результативности текущей производственной деятельности, является производительность труда, увеличение которой ведет к снижению издержек производства, а главное - способствует достижению запланированного выпуска продукции при минимуме затрат на их производство. Текущая производственная деятельность является многогранной, поэтому для характеристики ее отдельных составляющих используется большая группа технико-экономических показателей. Они характеризуют технико-экономическое и организационное состояние производства на определенный момент времени.

К ним относятся:

- - производственная мощность;

- - выпуск продукции в натуральном выражении;

- - коэффициент использования производственной мощности;

- - товарная продукция; - реализованная продукция (объем продаж продукции);

- - стоимость основных производственных фондов;

- - фондоотдача;

- - численность промышленно-производственного персонала (работающих);

- - производительность труда;

- - среднемесячная оплата труда;

- - полная себестоимость товарной продукции;

- - прибыль (убыток) от реализации (продажи) продукции;

- - прибыль (убыток) до налогообложения;

- - затраты на рубль реализованной (проданной) продукции;

- - рентабельность продукции в целом. Основными показателями оценки результатов коммерческой деятельности являются прибыль, объем продаж, а также величина отвлечения средств в материально-товарных ценностях.